Происшедшие в последние недели тектонические изменения в экономических и финансовых реалиях нашей жизни нуждаются в серьёзном и непредвзятом осмыслении. Только ли санкции Запада причина тому, что народ России вновь столкнулся с необходимостью «затягивать пояса»? Доктор экономических наук, академик РАН Сергей Глазьев уверен, что главные виновники происходящего — Центробанк и правительство России, которые все последние десятилетия вели страну неверным курсом. А нынешний тяжелейший период можно превратить во время новых возможностей для развития. «Правда» публикует в изложении основные тезисы С. Глазьева, которые он в последние дни представил на различных медиаплощадках.

Порочный круг

Санкции западного мира распространяются на одну треть нашего импорта. А импорт — это лишь одна четверть нашего потребления. Таким образом, макроэкономически санкции затрагивают всего лишь 10% нашего совокупного потребления.

Главный удар санкций пришёлся по нашей денежной системе. Однако дело не только в санкциях. Резко подняв ключевую ставку до 20% с 28 февраля, Центральный банк фактически подыграл антироссийским санкционным действиям западных стран и значительно усугубил их негативный эффект. Подобное ЦБ проделывает не в первый раз. Такую же ситуацию мы наблюдали в 2014 году, когда были введены санкции в связи с Крымом. Вместо того чтобы санкции демпфировать, заместить иностранные кредиты, Банк России и тогда тоже резко поднял ключевую ставку — до 17%. Аналогичные действия приводят экономику в состояние клинической смерти. Как говорится, это хуже, чем преступление, это ошибка.

Ошибочность этого шага очевидна для всех, кроме тех, кто зашорен в рекомендациях МВФ и думает, что с инфляционными процессами можно бороться повышением процентных ставок. В последние годы ЦБ настолько примитивизировал свою политику, что его можно было бы ликвидировать и вместо него прислать представителя из Вашингтона. Потому что всё, что делает ЦБ в последние 8 лет, — это тупое и аккуратное выполнение рекомендаций МВФ. Оттуда приезжает делегация из малокомпетентных людей, которые пишут рекомендации, предназначенные для африканских стран. А наш Центральный банк, как плохой студент под надзором строго преподавателя, выполняет рекомендации.

Почему говорят, что повышение процентных ставок ведёт к деградации экономики? Потому что дорожают кредиты. Их становится взять сложнее. Банки пересматривают условия кредитования в сторону повышения ставок. И как следствие — происходит резкое снижение инвестиционной активности. Потому что в нормальной экономике главный источник инвестиционной активности — это кредит. Наш ЦБ своей процентной политикой фактически убил инвестиционную функцию коммерческих банков. Доля инвестиционных активов упала у них до 6%.

Это не чистая теория. Кредиторы всех мастей ориентируются на ключевую ставку, она задаёт минимальную стоимость денег. ЦБ предлагает коммерческим банкам открывать депозиты или продаёт свои облигации под доходность, которая соответствует официальной ставке. Если же какой-то комбанк продолжает кредитовать клиентов под ставку ниже ключевой, то у регулятора, которым выступает ЦБ, возникают вопросы о чистоплотности намерений банкиров. Ведь можно же просто открыть депозит в ЦБ под ключевую ставку, положить туда деньги и спать спокойно без всяких рисков. Стриги себе купоны, ни о чём не заботясь! Поэтому, когда ЦБ повышает ставку, то и все остальные ставки автоматически идут вверх.

Что происходит после повышения ставки? Заёмщики, которые раньше брали кредиты для рефинансирования оборотных средств своих инвестиционных проектов, теряют эту возможность. Потому что рентабельность обрабатывающей промышленности составляет 6—7%. И если предприятиям предлагают кредиты под 20% и выше, то они разорительны, их нельзя брать без риска банкротства. Поэтому предприятия вынуждены не брать кредиты, а срочно возвращать их. А кто не может вернуть, те становятся банкротами. Потому что производственные планы, которые они строили на 3—5 лет и под которые брали кредиты, теперь выполнить невозможно из-за повышения процентных ставок.

Далее происходит следующее. Обанкротившиеся предприятия переходят к банкирам, которые забирают их за долги, забирают залоги. Управлять этими предприятиями банкиры ставят своих друзей и родственников. После чего предприятия сразу же перестают быть эффективными и превращаются в «дойных коров» для банков. В худшем случае через какое-то время они прекращают работу, а инвестиции в них полностью обесцениваются. И подобных предприятий десятки тысяч, это не единичные случаи. После того как в 2014 году ЦБ повысил ставки, количество банкротств предприятий выросло в 2 раза. Стоимость имущества, которое оказалось в состоянии процедуры банкротства, составляла 5 трлн рублей. Это огромные средства, которые были инвестированы добросовестным бизнесом и которые обесценились из-за того, что ЦБ взвинтил процентную ставку. Предприятия обанкротились не потому, что они были плохие или неэффективные, а потому, что государство в лице ЦБ сознательно ухудшило условия их работы и сделало жертвой рейдерства со стороны банкиров.

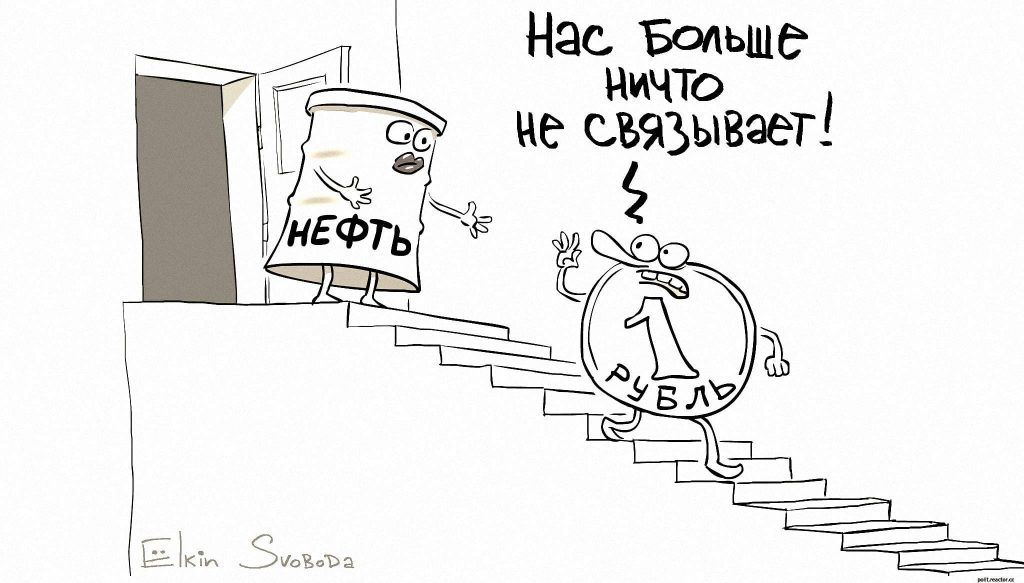

Ещё одно негативное следствие повышения процентных ставок — падение инвестиций. Оно влечёт за собой технологическое отставание страны, что сопровождается снижением конкурентоспособности, которое затем компенсируется через 3—4 года за счёт девальвации рубля. Потому что единственным способом поддержать конкурентоспособность экономики становится периодическое снижение курса национальной валюты, чтобы сохранить ценовую конкурентоспособность наших товаров, которые мы производим со всё большими издержками (из-за высоких процентных ставок), но продаём на внешнем рынке дёшево. По сути дела, мы поддерживаем конкурентоспособность за счёт снижения заработной платы.

Таким образом, следствием повышения кредитных ставок является периодическая (с циклом в 3—4 года) девальвация рубля, которая подстёгивает всё новые витки инфляции. Главной жертвой такой политики становятся доходы трудящихся. Поэтому неудивительно, что без всяких санкций доходы нашего населения последние почти 10 лет не росли и в целом экономический рост застопорился. В то время как, скажем, в Китае продолжался рост на 7—8% в год, Европа и США оживились. А у нас не было роста ни производства, ни доходов. Это прямой результат деятельности ЦБ. И всякий раз, повышая процентную ставку, как сейчас, ЦБ заводит нашу экономику в очередную инфляционную ловушку.

Обобщая, скажем: повышение процентных ставок ведёт к падению деловой активности, сжатию инвестиций, падению доходов населения, падению производства. Словом, такая политика неизбежно приводит к кризису, а не к развитию. Это порочный круг, по которому ЦБ нас водит уже два десятилетия. Именно поэтому мы топчемся на месте, а наши соседи растут.

Можно употребить слова и пожёстче. Повышение процентных ставок — это колоссальное вредительство для экономики. По нашей оценке, совокупный ущерб от завышения процентных ставок за последние 8 лет в сумме составил 40 трлн рублей недопроизведённой продукции. А ведь если вспомнить, до того как ЦБ начал заниматься «таргетированием инфляции», у нас наблюдался устойчивый экономический рост: по 3—4% в год.

К вышеназванному ущербу нужно добавить издержки от колоссальной волатильности (колебаний курса) рубля, которая была наихудшей среди валют стран мировой двадцатки из-за «свободного плавания». На самом деле все эти годы рублём манипулировали международные спекулянты. Именно им Центральный Банк отдал функцию формирования курса нацвалюты. В итоге такой валютной политики мы недобрали инвестиций за 8 лет примерно на 20 трлн рублей. Таким образом, общий ущерб для экономики страны от деятельности ЦБ — 60 трлн рублей за 8 лет.

К этой сумме надо прибавить потерянные 300 млрд долларов валютных резервов, которые были заблокированы санкциями. Более дорогого Центрального банка история человечества ещё не знала! Совокупный ущерб, который нанёс России её Центральный банк за последние 8 лет, превышает ущерб от всех войн, вместе взятых, включая Отечественную войну 1812 года.

Российские потери потенциального ВВП, начиная с 2014 года, составляют около 60 трлн рублей. Но лишь 20% из них можно объяснить санкциями, в то время как на 80% они стали следствием проводимой денежно-кредитной политики Центральным банком.

От антироссийских санкций выигрывают США, замещающие экспорт российских углеводородов в ЕС, а также Китай, за счёт поста-вок которого Россия будет замещать импорт европейских товаров. Мы могли бы полностью нивелировать негативные последствия финансовых санкций, если бы Центральный банк выполнял свою конституционную обязанность по обеспечению стабильного курса рубля, а не рекомендации вашингтонских финансовых организаций.

Ещё одним следствием безоглядной ориентации нашего ЦБ на американские «финансовые стандарты» стал фактический дефолт, его объявили нам США по своим обязательствам, которые зафиксированы в их государственных облигациях. Власти США отказались обслуживать купленные нами гособлигации США, заблокировали их, наплевав на те правила финансовой политики, которые все эти годы навязывали нам.

Это настоящее пиратство, которое всегда было присуще англосаксам. Не стоит забывать, что в основе финансовой системы Англии лежало награбленное у испанцев британскими пиратами золото, половину которого они отдавали английской короне за прощение грехов и за гражданство. Ещё одну половину своей финансовой системы они сформировали за счёт безудержных грабежей колоний. По тому же пути пошли и США. Одним из самых крупных примеров международного грабежа со стороны Штатов стал отказ в 1971 году от данных ранее гарантий обменивать доллары на золото.

Санкционные ограничения против России обусловили крайне высокий спрос на корпоративное финансирование на внутреннем рынке. Однако наши крупные банки, имея доступ к более дешёвому фондированию, продолжают стабильно держать чистую процентную маржу выше среднерыночного уровня: 5,4—6% (доля коммерческого банка в кредитной ставке для конечного заёмщика. — А.Д.). Тогда как для крупнейших банков Китая, США, Германии, Франции, Великобритании и Японии чистая процентная маржа составляет от 0,8% до 2,3%. При этом получаемые нашими комбанками сверхдоходы направляются не на финансирование инфраструктурных проектов, а на приобретение разрозненных непрофильных бизнесов, объединяемых в экосистемы. Большинство этих бизнесов остаются убыточными даже на уровне EBITDA (аналитический показатель, равный объёму прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации. — А.Д.). Несмотря на это, на их развитие тратятся миллиарды рублей. Вместо создания предприятий и рабочих мест в реальном секторе экономики крупнейшие финансовые корпорации России предпочитают направлять свои доходы в создание химер.

У нас нет ограничений для экономического роста. У нас есть огромный научно-технический потенциал, который работает вхолостую, утечка умов продолжается. У нас есть огромные природные ресурсы, квалифицированные кадры и рабочая сила. И мы уже сегодня можем расти с темпом не меньше 10% в год при правильной макроэкономической политике. Мы сами себе создали узкое место — нехватку денег на кредитование производства. Это проблема, которую мир преодолел ещё 150 лет назад. Ну не было в СССР проблем с инвестициями. Тогда Госбанком выделялись деньги под планы развития производства. По тому же пути пошли послевоенная Европа, Япония, США: они создали систему денежной эмиссии под нужды экономики и государства. Мы от этой экономической модели отказались в интересах валютно-финансовых спекулянтов, в интересах ростовщической банковской системы, которая наживается на процентах. Деньги вместо инструмента, связывающего элементы экономики, превратились в фетиш. Сегодня весь российский финансовый сектор не обслуживает реальный сектор экономики, а высасывает из него деньги.

Таким образом, ущерб от финансовых санкций США неразрывно связан с идеальной для противников России валютной политикой нашего Центрального банка. Её суть сводится к жёсткой привязке эмиссии рубля к экспортным доходам, а курса рубля — к доллару. По факту создаётся перманентный искусственный дефицит денег в экономике, а жёсткая политика ЦБ приводит к росту стоимости кредитования, что убивает деловую активность и препятствует экономическому развитию страны.